Come si calcola il fabbisogno?

Premessa

In collaborazione con Prometeia, elipsLife ha recentemente pubblicato una ricerca analitica sulla protezione offerta dal sistema previdenziale pubblico (il cosiddetto primo pilastro) e dal sistema previdenziale integrativo, ad esempio legato al welfare aziendale (secondo pilastro).

L’obiettivo è stato quello di analizzare ed aiutare a comprendere i fabbisogni di protezione economica derivanti dal rischio biometrico (eventi a bassa frequenza e ad alta severità, quali il decesso o l’invalidità) dei lavoratori italiani, al fine di sollecitare una riflessione in tutti coloro che sono chiamati a prendere decisioni in tema di protezione dei lavoratori e nei lavoratori stessi, per aiutarli a capire quali sono le scelte e le possibilità.

La ricerca si rivolge alle Organizzazioni sindacali, ai rappresentati di categoria e ai responsabili delle risorse umane in azienda nell’intento di fornire uno strumento che possa sensibilizzarli verso questa tipologia di welfare.

Principali messaggi emersi dalla ricerca

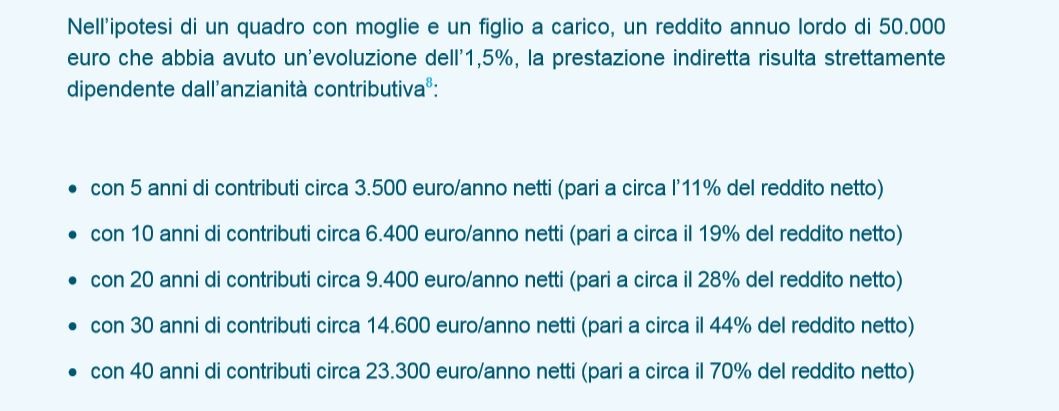

Il sistema di welfare pubblico italiano, il cosiddetto primo pilastro, è oggi insufficiente per proteggersi dall'impatto finanziario di eventi gravi come la morte e l'invalidità permanente. D'altra parte, solo il 3% circa del fabbisogno complessivo stimato di protezione dei lavoratori italiani è ad oggi coperto da polizze vita collettive e individuali. Questo lascia l'82% dei salari lordi italiani senza alcuna assicurazione contro i rischi biometrici.

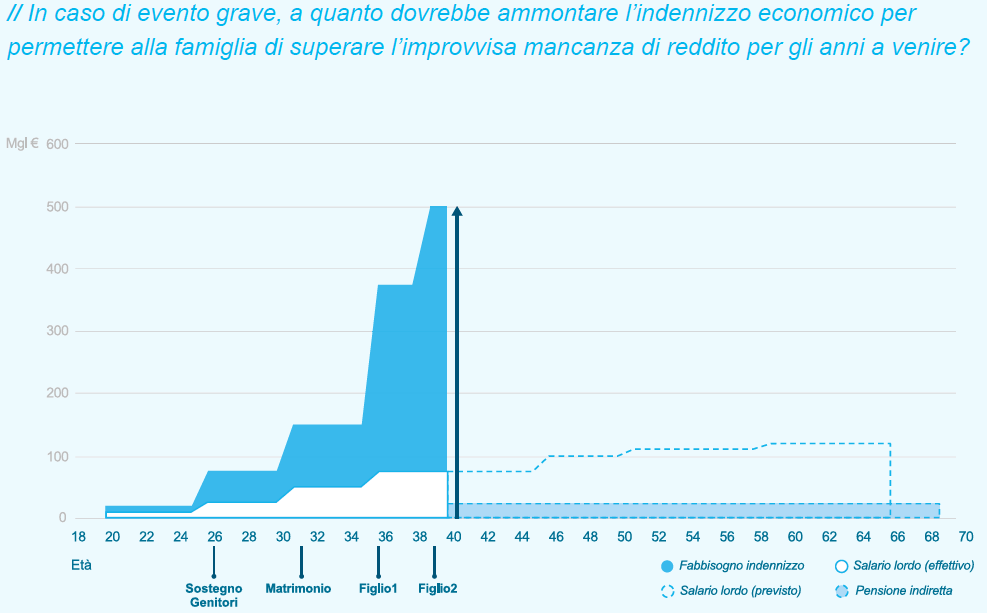

Numerosi esempi concreti mostrano quali sarebbero gli impatti economici per un individuo qualora si verificasse un evento avverso, quantificando le risorse finanziarie rese disponibili dal primo pilastro e facendo emergere il relativo fabbisogno finanziario scoperto.

La sottoassicurazione dai rischi biometrici ha un impatto negativo non solo per l’individuo ma anche per l’intera collettività, chiamata a supportare la previdenza, la sanità e l’assistenza sociale attraverso il pagamento di nuove imposte.

Il fabbisogno assicurativo non è di immediata comprensione per una persona comune. Spesso si sovrastima la protezione garantita dallo Stato e/o non si comprendono le logiche di calcolo.

Infatti, in una famiglia che conta solo sul welfare pubblico, le rendite garantite da enti come INPS, INAIL e Casse di Previdenza sono in media inferiori ai 9.000 euro lordi all'anno. Una cifra molto bassa se consideriamo che solo la spesa totale per la crescita di un figlio da 0 a 18 anni oscilla tra i 114.000 e i 271.000 euro (in base al reddito familiare).

In questo approfondimento vediamo come sia possibile per tutti calcolare il proprio fabbisogno di protezione in base alle diverse situazioni economico-familiari.

Come si calcola il fabbisogno?

La corretta valutazione delle necessità economiche che derivano dall’evento dipende da diversi fattori: il reddito, non solo attuale ma anche futuro, che verrebbe a mancare o a ridursi; il livello di spesa della famiglia, anche questo da valutare in prospettiva tenendo conto dell’evoluzione delle esigenze, legate, ad esempio, alla crescita dei figli; e, infine, le ulteriori necessità che scaturiscono dall’evento, come in caso di invalidità. Volendo allora sintetizzare in una formula quanto descritto avremmo: